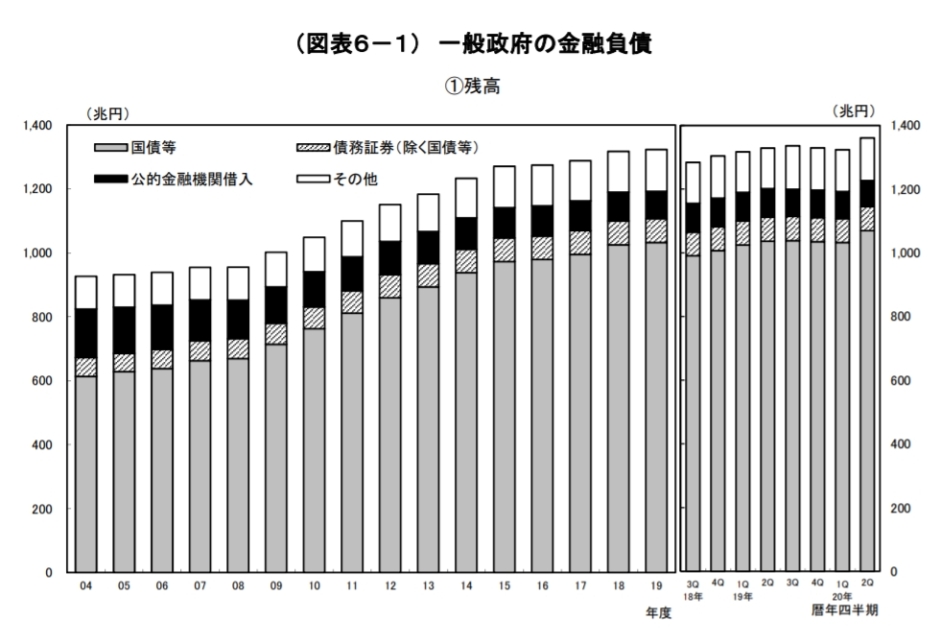

◆年金崩壊のきざし

朝日新聞の調べによると、日銀とGPIF(年金積立金管理運用独立行政法人)の東証1部企業における持ち株が、同上場企業の8割(1830社)におよんでいることがわかった。※調査には東京商工リサーチとニッセイ基礎研究所が協力。

まずはGPIFについて、その危機的な状況を説明しておこう。

ご存じのとおり、公務員の共済年金を除くサラリーマン、個人事業主などの公的年金を管理運用するのがGPIFである。年金で株を買うという、それ自体の問題点はかねてより指摘されてきた。国民が将来のためにサラリーや日々の貯えから支払った年金が、ある意味では「賭博」ともいえる株式市場に運用されているのだ。

その規模は2019年6月末時点で「161.7兆円」にも上り、安倍総理(当時)が「世界最大の機関投資家」と豪語していたものだ。それがコロナ禍の中で、20兆円も損失しているというのだ(3月段階)。

◆3月期までに、20兆円の運用損

GPIFが運用する資産は35兆3082億円(2020年3月末時点)で、東証では12%である。日本全体では、株式時価総額548兆円(同)に対して6.4%を占めている。上場企業の株式を直接保有する株主としては、安倍の言うとおり日本市場の最大株主である。

この「世界最大の機関投資家」としての公的年金資金運用は、2018年度に2兆3795億円の収益を上げ、市場運用を始めた2001年度からの収益累計が65.8兆円に達したと報じられた(※損失を含まない)。もちろん、常に収益を上げてきたわけではない。

2015年度には第2四半期(2015年7月~9月期)に7兆8899億円、第4四半期(2016年1月~3月期)に4兆7990億円の損失を計上し、年度を通して5兆3098億円の損失を計上しているのだ。

さらに、2016年度の第1四半期(2016年4月~6月期)には5兆2342億円、2017年度の第4四半期(2017年1月~3月期)には5兆5408億円の損失に見舞われた。2018年度の第3四半期(2018年9月~12月期)には、アメリカ中心とした世界的な株安に円高が加わったこともあり、14兆8038億円という大きな損失を余儀なくされている。

そして2019年度の第4四半期(20年1~3月期)の運用損失は、コロナ禍をモロに受けて、17兆7072億円となってしまった。収益率がマイナス10.71%と急激に悪化し、保有資産残高(われわれの年金)は19年12月末に170兆円あったものが、150兆6332億円にまで縮小したのだ。じつに20兆円もの損失である。識者は年金で博打(株式投機)など、とんでもないと言っていたはずだ。

全日空が大幅な減便を余儀なくされ(ボーナス支給なし)、三菱重工の国産初のジェット旅客機・スペースジェット(旧MRJ)が日の目を見ないまま、ついに事業そのものを事実上凍結。トヨタをはじめとする自動車産業の多くが、これから倒産の危機を迎えるかもしれない(関係者)。上場企業が倒産すれば、運用資金30兆円が紙屑になる可能性もあるのだ。GPIFはいますぐにも、株式市場から撤退するべきではないか。と、われわれは考えたくなる。だがそれがまた、金融恐慌への序曲になるのは、歴史が教えるところだ(29年恐慌)。

◎[参考動画]2019年度運用状況(GPIF channel 2020/07/03)

◆目前にある金融恐慌

株価の暴落は、まず企業の資金調達力を減少させる。企業がやむなく生産停止に追い込まれると、つぎに信用不安が発生して貸付停止。紙幣の供給が止まり、金融機関が機能不全にいたる。そして取り付け騒動。これが金融恐慌である。

現在の日本はコロナ禍で消費が逓減し、外食や観光、小売りなど消費部門に資金が回らなくなっている。これに直撃されているのが航空業界、自動車産業などの基幹産業である。大手の倒産は中小企業の連鎖倒産をまねき、街には失業者があふれる。

これはアメリカで現実に起きていることだ(10万以上の中小企業が倒産)。連邦政府の公式発表は9月段階で失業率7.9%だが、フルタイムの失業率では、女性は30.8%、男性は22.3%(元財務省勤務のGene Ludwig氏の算出)だという。

日本も政府発表は7月が2.9%、8月は3.0%だが、休業者(雇用されているが、自宅待機などの実質失業)を入れると、6.2%だという(野口悠紀雄、9月13日、東洋経済ウェブ)。だからこそ、公的資金での株運用をやめられないのだ。

かりにGPIFが東証から撤退した場合、12%もの株価減(23500円×0.12=2820円の下落)がもたらされ、株式市場がイッキに暴落するのは必至だ。したがって株式投機による損失過剰という冒険を犯しながら、年金の破綻まで進まざるを得ないのだ。処方箋があるとすれば、日銀がかぎりなく買い支えるしかない。

◎[参考動画]2020年度第1四半期の運用状況(速報)(GPIF channel 2020/08/06)

◆買いオペの限界も

いっぽう、日銀の株式保有額は31兆円である。本通信でも幾度か、MMT論としてリフレの有効性を解説してきた。リフレはアベノミクスの専売特許ではなく、デフレ下の経済政策としては消費の活性化につながる。そのはずだった。

買いオペによる景気浮揚理論は、簡単にいえば下記のとおりだ。

1 日銀が市場で株を買う。

2 市場に資金が調達され、金融機関の金利が低下する。※別途に、マイナス金利の金融緩和。

3 金利低下で融資が容易になり、生産設備や住宅などに投資が向かう。

4 生産の増加、企業収益の改善で雇用が好転する。

5 消費が増えて景気が浮揚する。

この4と5が、安倍がさかんに言っていた、上から下への利潤還元である。大企業の競争力が利潤を生み、その利益は国民全体に還元される。ところが、名目上の株価上昇と円安によって、企業は国際競争で利潤を得たものの、それを国民(従業員・下請け)に還元することはなかった。企業は利潤を内部に貯め込んだのである。

◆内部留保は資本の原理である

昨年末段階で、企業の内部留保(利益剰余金)は470兆円、現預金で230兆円だという、いわば内部のカネ余りにもかかわらず、臆病な経営者たちはそれを従業員賃金、下請け企業への支払いに向けなかったのである。ために政権が財界にたいして、賃上げを求めるという事態も生起した。だが、それは実現しなかった。

これこそが、ピケティが説く「不等式「r>g」なのだ。資本収益率(return)は、必ず経済成長率(growth)を上まわる。労働者の賃金が、かりに経済成長率どおりに増加しても、資本蓄積がそれを上回ることで、資本家と労働者の格差、上級国民と一般国民の格差は拡大するのだ。

経済学で言えば、景気循環のなかで下層労働者が生産関係から排除され、あるいは安く雇用される。これはまさに、アベノミクスの労務政策(雇用の自由化)である。上から下への利潤還元もしたがって、不可能な経済原理なのだ。

問題はリフレで得られたカネ余りを、国民に還元する方法だったのである。最低賃金を引き上げる(対価としての法人減税)、企業に利潤を吐き出させる課税。政権が法的に実行できるのはこれだったのだ。

コロナ禍はこれから先、大規模な倒産をもたらすであろう。もはや雇用の問題ではなく、生活と生存の問題である。今からでも遅くはない。企業に内部留保を吐き出させよ。

◎[参考動画]黒田総裁会見、日銀が追加緩和 国債購入の上限撤廃(TBS 2020/04/27)

◎[参考動画]黒田日銀総裁インタビュー(abcxyz2016/07/29)

▼横山茂彦(よこやま・しげひこ)

編集者・著述業・歴史研究家。歴史関連の著書・共著に『合戦場の女たち』(情況新書)『軍師・官兵衛に学ぶ経営学』(宝島文庫)『闇の後醍醐銭』(叢文社)『真田丸のナゾ』(サイゾー)『日本史の新常識』(文春新書)『天皇125代全史』(スタンダーズ)『世にも奇妙な日本史』(宙出版)など。医科学系の著書・共著に『「買ってはいけない」は買ってはいけない』(夏目書房)『ホントに効くのかアガリスク』(鹿砦社)『走って直すガン』(徳間書店)『新ガン治療のウソと10年寿命を長くする本当の癌治療』(双葉社)『ガンになりにくい食生活』(鹿砦社ライブラリー)など。